- 2023년 1분기 중국 스마트폰 판매량 1분기 기준 2014년 이후 최저치를 기록. 그러나 코로나19에서 벗어나면서 감소율은 5%에 그쳐, 전분기 두 자릿수 감소했던 것에 비해 개선

- 시장 침체에도 불구하고 애플은 수년만에 가장 높은 1분기 점유율과 판매량을 기록. 아이폰14 시리즈의 가격이 지난 2월부터 일부 유통채널에서 인하됨.

- 반면, 애플을 제외한 제조업체들의 판매량은 수요 부진으로 전년 동기 대비 8% 감소

- 비보와 오포는 안드로이드 시장에서 1분기 1위 자리를 놓고 치열히 경쟁. 원플러스의 판매량은 중국 시장으로의 화려한 복귀 후 200% 이상 증가

- 2분기에는 중고가 모델의 출시와 시즌 프로모션으로 인해 전년 동기 대비 하락율이 줄어들 것으로 예측

글로벌 시장 조사업체 카운터포인트의 월간 스마트폰 트래커 마켓 펄스에 따르면, 2023년 1분기 중국 스마트폰 판매량이 전년 동기 대비 5% 감소하며 1분기 기준 2014년 이후 가장 낮은 판매량을 기록했다. 그러나 이는 전기의 두 자릿수 비율 감소에 비해 개선된 수치이며, 상승의 조짐도 보이고 있다. 중국이 코로나 19에서 벗어남에 따라 1분기 판매량이 전기에 비해 10%가량 상승하였다.

시장은 지난 분기부터 억눌린 수요와 제조업체들의 프로모션으로 인해 중국 설날 시즌인 1월에 판매량이 급증했다. 하지만 설날 이후로 판매 열기가 식으면서 카운터포인트의 예측대로 소비자들이 자신감을 회복할 시간이 더 필요할 것으로 보인다. 일부 고객들이 프리미엄 안드로이드 모델을 구매했지만, 전반적인 시장 침체를 극복하기에는 아직 역부족이었다.

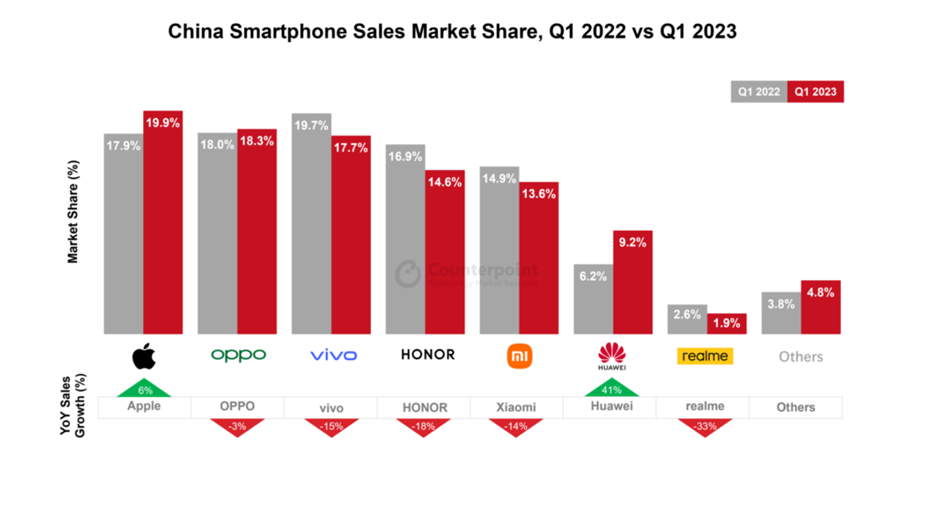

2023년 1분기, 애플(Apple)은 중국 스마트폰 시장이 하락했음에도 불구하고 전년 동기 대비 판매량이 6% 증가하면서 역대 최고 점유율을 기록했다. 애플(Apple)의 1분기 시장 점유율은 19.9%로 1분기 기준 2014년 이후 가장 높은 점유율이며, 또한 2015년 이후 가장 높은 판매량 기록했다. 일부 소매 채널들은 아이폰14 시리즈의 가격을 600-800위안으로 인하했으며, 일부 전자상거래 사이트는 추가로 800위안의 보조금을 제공하기도 했다. 이로 인해 재고 회전율이 빠르게 가속화 되면서 애플(Apple)이 침체된 중국 스마트폰 시장을 헤쳐가는데 큰 도움이 되었다.

안드로이드 제조업체들이 수요 부진으로 인해 이번 분기 판매량이 전년 동기 대비 감소세를 보이며, 애플을 제외한 제조업체들의 판매량이 전년 동기 대비 8% 감소했다. 안드로이드 제조업체들은 생산을 늘리는 것에 신중을 기했다. 시장 점유율의 측면에서 오포(OPPO)와 비보(vivo)는 각각 18.3%와 17.7%를 기록하며 1분기에 거의 동률을 유지했다.

원플러스(OnePlus)가 중국 스마트폰 시장에 화려하게 복귀한 후 급성장한 것이 1분기 주목할 만한 점이다. OnePlus 11, OnePlus Ace 2 및 Ace 2V 모델을 공격적으로 빠르게 출시하며 원플러스(OnePlus)의 1분기 판매량이 227% 증가했다. 이 모델들은 가성비를 중시하는 중국 온라인 시장에서 잘 팔렸다. 오포(OPPO)는 원플러스(OnePlus)와 오프라인 소매 채널 리소스를 공유하고 있다.

표1] 중국 스마트폰 시장 판매량 점유율 2022년 1분기 vs 2023년 1분기

- 오포(OPPO)는 원플러스(OnePlus)를 포함: 샤오미(Xiaomi)는 Redmi를 포함; 비보(vivo)는 IQOO를 포함; 반올림으로 인해 합산이 100%가 되지 않을 수 있음.

화웨이(Huawei)의 스마트폰 판매량은 전년 동기 대비 41% 증가했다. 화웨이(Huawei)의 중간 라인 Nova 10 시리즈와 프리미엄 라인 Mate 50 시리즈는 여전히 5G를 지원하지 않음에도 불구하고 인기를 얻었다. 화웨이(Huawei)는 3년 전의 미국의 제재 이후로 제품 출시 주기가 다시 정상화되었다고 밝혔다.

스마트폰 제조 비용의 압박이 완화되면서, 제조 업체들은 사양을 개선할 수 있는 여지가 생겼다. 가령 제조업체들은 소매 가격을 유지하면서 더 큰 NAND와 DRAM 용량을 제공하는 것으로 조사되었다.

한편 연초의 판매 실적은 좋았으나, 시장 관계자들은 생산을 늘리는 것에 대해 여전히 신중한 태도를 보이고 있다. 그럼에도 불구하고, 카운터포인트는 2분기에는 시장이 더욱 회복될 것으로 전망하고 있다. 중국의 1분기 GDP는 예상을 뛰어넘고 전년 동기 대비 4.5% 증가했으며, 소매 판매는 5.8% 증가했다. 이러한 낙관적인 수치는 국가의 가계 수요가 증가하고 있음을 시사한다.

2분기는 300-500달러 사이의 여러 챔피언 시리즈의 출시가 예정되어 있어 안드로이드 제조 업체들에게 바쁜 시기가 될 것이다. 이러한 가격대는 중국의 안드로이드 제조업체들에게도 매력적인 시장이다. 6월에 있을 618 온라인 쇼핑 축제는 하반기를 예측하고 시장 전망에 대한 가시성을 확보할 수 있는 중요한 창구가 될 것이다.

[카운터포인트리서치]

카운터포인트리서치는 테크놀러지, 미디어, 텔레커뮤니케이션 산업 분야를 전문으로 하는 글로벌 리서치 기관으로, 애플과 같은 제조사별 실적과 시장 전망 데이터 및 트렌드 분석보고서를 제공한다. 마켓펄스라고 불리는 월별 보고서를 비롯하여 분기별 보고서, 고객사의 요청에 맞는 주문형식의 보고서, 브랜드의 모델별 출하량 데이터 제공, 컨설팅 업무 등 다양한 형태의 서비스를 제공하고 있다.