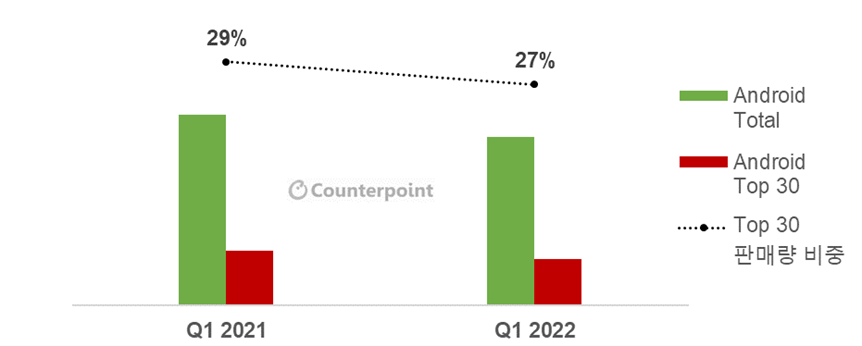

카운터포인트의 스마트폰 모델 트래커 자료에 의하면 2022년 1분기 판매 상위 30개 안드로이드 스마트폰이 글로벌 안드로이드 폰 전체 판매량에서 차지한 비중은 27% 수준에 이른 것으로 나타났다. 카운터포인트가 매월 집계하는 2,500개 이상의 안드로이드 스마트폰 모델 중 최상위 1%에 근접한 이들 Top 30 모델은 판매량 비중 측면에서 완만한 감소 추세를 보이고 있다.

표1] 전체 안드로이드 스마트폰 vs. Top 30 안드로이드 폰 판매량

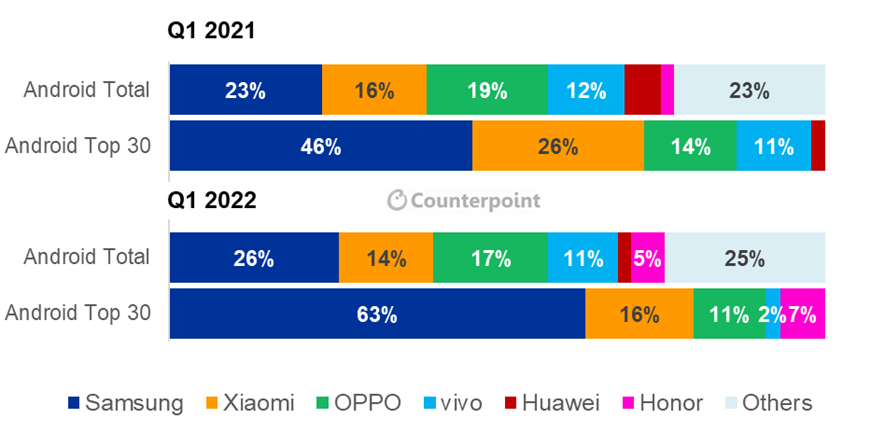

주요 안드로이드 제조사들은 Top 30 베스트셀러 제품군에서 치열하게 점유율 경쟁을 펼쳐 왔으나 최근 그 균형이 흔들리고 있다. 삼성은 2022년 1분기 Top 30 안드로이드 제품군 내 판매량 합산 기준으로 63%에 달하는 점유율을 달성한 반면, 샤오미/오포/비보 등 중화권 브랜드들의 입지는 전년동기 대비 크게 줄어들었다. 이들은 중국 내수 악화 등으로 스마트폰 전체 시장 관점에서도 점유율 및 실적 하락을 겪고 있는데, 이 하락폭이 특히 각 OEM의 판매량 상위권에 있는 주력 모델군에서 더욱 크게 나타난 모양새다. 중화권에서는 아너가 유일하게 전년 동기 대비 점유율 증가를 기록했다.

표2] 전체 안드로이드 스마트폰 vs. Top 30 안드로이드 폰 브랜드 점유율 (판매량 기준)

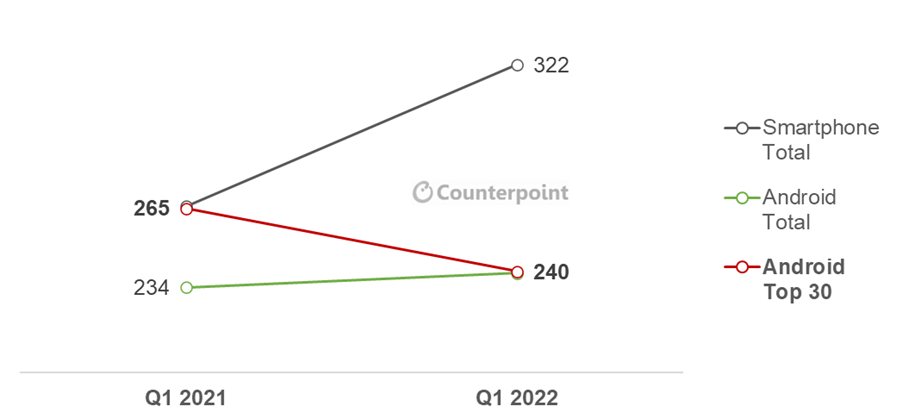

안드로이드 베스트셀러들의 가장 특징적인 동향이 나타나고 있는 부문은 바로 가격이다. 2022년 1분기 글로벌 스마트폰의 평균 판가(ASP)가 전년동기 대비 21% 올랐고 안드로이드 폰 전체 ASP 역시 소폭이나마 상승을 보인 반면, 판매 상위 30개 안드로이드 폰에서는 연간 -9%라는 ASP 하락이 나타났기 때문이다. 코로나 재확산과 동유럽 긴장 고조 등 올해 초 발생한 수요 둔화 요인들이 주로 안드로이드 주류 시장에 집중적으로 영향을 미쳤음을 짐작 가능하다. 이는 동시에 안드로이드 진영 주력 스마트폰들의 시장 소구점이 가격 경쟁력 쪽에 치중되고 있는 트렌드로도 해석할 수 있다.

표3] 전체 스마트폰 vs. 전체 안드로이드 폰 vs. Top 30 안드로이드 폰 평균 판가 (US$)

안드로이드 대비 전체 스마트폰 ASP가 고공행진하고 있는 것은 결국 애플의 아이폰이 훨씬 높은 가격대에서 상당한 실적을 달성하고 있기 때문이다. 반대로 안드로이드 제조사들은 주력 판매 제품군에서도 점점 더 애플과의 프리미엄대 맞대결을 추구하기보다 가성비 전략을 강화함으로써 실리를 꾀하고 있다. 향후 안드로이드 스마트폰들도 인플레이션 영향 및 폴더블 시장 확대 등으로 ASP 측면에서 좀 더 상승을 이어갈 여지가 있지만, 궁극적으로 신흥시장 지역들에 스마트폰 도입이 늘고 안드로이드 OEM들이 이 같은 중저가 영역을 공략함에 따라 안드로이드 폰 ASP는 하향 곡선을 그려 갈 것으로 전망된다.

[카운터포인트리서치]

카운터포인트리서치는 테크놀러지, 미디어, 텔레커뮤니케이션 산업 분야를 전문으로 하는 글로벌 리서치 기관으로, 애플과 같은 제조사별 실적과 시장 전망 데이터 및 트렌드 분석보고서를 제공한다. 마켓펄스라고 불리는 월별 보고서를 비롯하여 분기별 보고서, 고객사의 요청에 맞는 주문형식의 보고서, 브랜드의 모델별 출하량 데이터 제공, 컨설팅 업무 등 다양한 형태의 서비스를 제공하고 있다.